Nullen und Einsen: Die Zukunft der Kompositversicherung

Studie Kompositversicherung

Der Wohngebäudeversicherer informiert dank Smart-Home-Sensoren rechtzeitig über das Leck in der Wasserleitung, der Kfz-Versicherer stellt die Mobilität seines Kunden sicher, unabhängig davon, ob dieser sein eigenes oder ein geteiltes (autonomes) Auto benutzen möchte oder der Unfallschutz wird gegen einen kleinen Aufpreis automatisch auf dem Weg zur Skipiste erhöht. Es gibt viele Theorien und Visionen über die Zukunft der Kompositversicherung. Die Frage ist nur, welche davon ist realistisch? Welche Faktoren werden die entscheidenden Veränderungstreiber der Zukunft sein und wie werden sie wirken?

Wie sind wir bei der Studie vorgegangen?

Um diese Fragen zu beantworten, hat adesso insurance solutions gemeinsam mit den Versicherungsforen Leipzig eine umfassende Untersuchung durchgeführt. Ausgehend von der Analyse soziologisch-technologischer sowie ökologisch-geografischer und wirtschaftlicher Trends wurden deren Auswirkungen auf die einzelnen Wertschöpfungsbereiche der Kompositversicherung in Thesen zusammengefasst, mit Branchenexperten diskutiert und zu einem Bild der Zukunft der Kompositversicherung zusammengeführt. In einer anschließenden Online-Befragung von 128 Branchenvertretern wurde der Status quo der Branche in Bezug auf dieses Zukunftsbild ermittelt, um bei Abweichungen Handlungsfelder aufzuzeigen.

Eine Zusammenfassung zentraler Ergebnisse

Dabei zeigt sich: Das Zukunftsbild der Kompositversicherung besteht aus Nullen und Einsen. Technologische Entwicklungen wie künstliche Intelligenz oder Big Data zählen zu den stärksten Veränderungstreibern der Branche. Darin waren sich sowohl die Interviewpartner als auch die Umfrageteilnehmer, unabhängig vom Wertschöpfungsbereich, einig. Die damit einhergehende Beherrschbarkeit exponentiell steigender und komplexer Datenmengen sowie ihre Analyse werden somit zum Schlüssel, um die eigene Zukunftsfähigkeit sicherzustellen.

„Aus Big Data muss Smart Data entstehen.“

Deutlich zeigt sich dies beispielsweise im Bestandsmanagement: Zwar kann die Kompositversicherung auf eine gute Bestandsentwicklung in den letzten Jahren zurückblicken, doch auch das florierendste Neugeschäft kann Bestandsabgänge nicht auf Dauer kompensieren. Die Stärkung von Kundenbindung und -management rücken somit in den Fokus. Neue Kommunikationskanäle und Verhaltensweisen der Kunden bieten auch gleich passende Ansatzpunkte – z. B. Angebot von Bestands- und Service-Apps, Aufbau eines Dienstleistermarktes im Bereich der Risikoprävention –, die Kundenschnittstelle auszubauen. Mit dem Ausbau der Kundenkontaktpunkte steigen jedoch die generierten Datenmengen, sowohl kunden- als auch versichererseitig. Dies steigert die Anforderungen an die Speicher- und Verarbeitungskapazitäten der Unternehmen, kann durch die gezielte Analyse jedoch auch Cross- und Upselling-Opportunitäten aufzeigen sowie hochwertigere und schnellere Entscheidungsgrundlagen, z. B. zur Kundenansprache, liefern.

Als besonders herausfordernd hoben die befragten Experten in diesem Zusammenhang hervor, dass der Fokus zukünftig nicht nur auf der einmaligen Erhebung individueller Daten, sondern insbesondere auf der permanenten Erhebung und Analyse von (Personen-)Daten liegen muss: aus Big Data muss Smart Data entstehen.

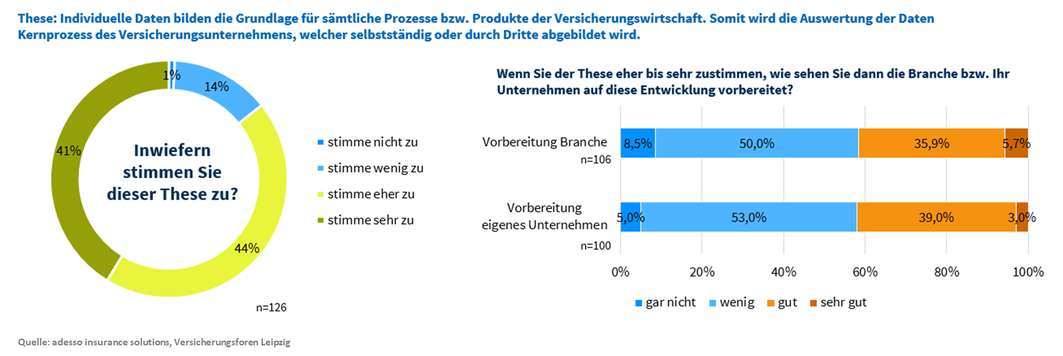

Der Bedeutung der individuellen Datenanalyse scheinen sich auch die Umfrageteilnehmer bewusst zu sein, wie die hohe Zustimmungsrate zu der entsprechenden These zeigt. Die Daten allerdings auch zielführend auswerten zu können, scheint noch nicht branchenweit der Fall zu sein – über die Hälfte der befragten Branchenteilnehmer sehen sowohl ihr eigenes Unternehmens als auch die Branche generell wenig bis gar nicht auf diese Anforderung vorbereitet.

Die Fähigkeit, die steigenden Datenmengen nicht nur zu beherrschen, sondern in Vorteile zu verwandeln, wird nicht nur im Bestandsmanagement zukünftig eine wichtige Rolle spielen. Von der Entwicklung sich situativ ändernder Produktlösungen, über das Angebot präventiver Unterstützungsmaßnahmen, anstatt einer nachgelagerten Schadenbetreuung, bis hin zum technologiegestützten Vertrieb, werden sich in jedem Wertschöpfungsbereich eines Versicherers neue Chancen, aber auch Herausforderungen auftun.