Impact Investing: nachhaltige Anlagestrategien für die Versicherungsbranche

Impact Investing rückt vermehrt in den Fokus. Doch was genau bedeutet diese Anlagestrategie und welche Relevanz hat sie für die Versicherungsbranche? Im Beitrag werden die Grundlagen des Impact Investing, seine Mechanismen sowie die spezifischen Herausforderungen und Chancen für Versicherungsunternehmen beleuchtet.

Nachhaltiges Investieren gewinnt zunehmend an Bedeutung. Dabei bieten verschiedene Anlagestrategien Investierenden unterschiedliche Ansätze, um Umwelt-, Sozial- und Governance-Kriterien (ESG) zu berücksichtigen. Besonders das "Impact Investing" rückt dabei vermehrt in den Fokus. Doch was genau bedeutet diese Anlagestrategie und welche Relevanz hat sie für die Versicherungsbranche? In diesem Blogbeitrag werden die Grundlagen des Impact Investing, seine Mechanismen sowie die spezifischen Herausforderungen und Chancen für Versicherungsunternehmen beleuchtet.

Verschiedene Anlagestrategien im Überblick

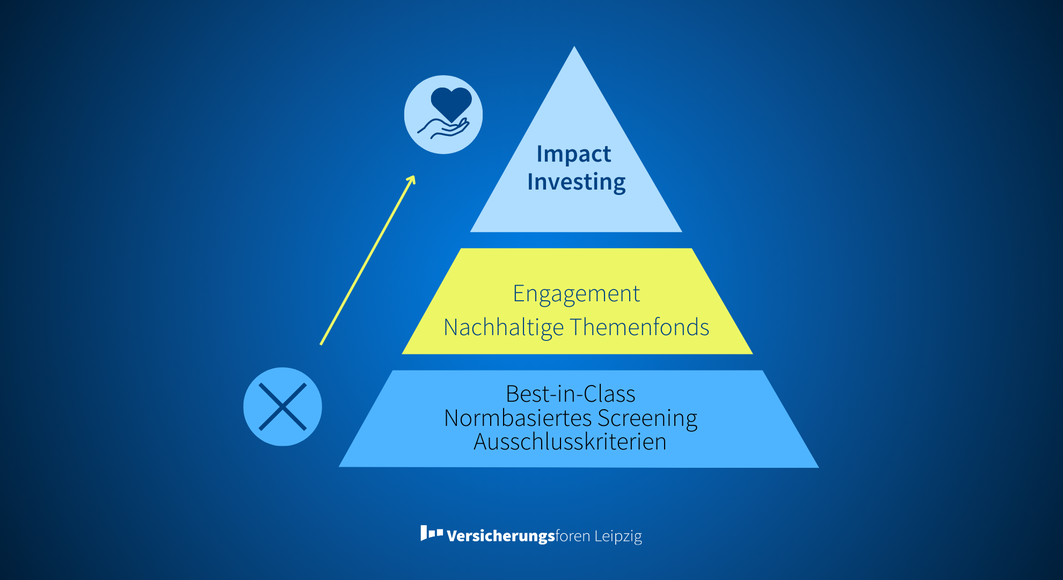

Beim nachhaltigen Investieren gibt es mehrere Ansätze:

- Ausschlussstrategien vermeiden Investitionen in Unternehmen, die nicht den ESG-Kriterien entsprechen, wie etwa die Tabak- oder Rüstungsindustrie.

- Normbasiertes Screening überprüft Investitionen auf die Einhaltung internationaler Normen wie den UN Global Compact.

- Best-in-Class-Strategien wählen die besten Unternehmen einer Branche hinsichtlich ihrer ESG-Performance aus.

- Nachhaltige Themenfonds konzentrieren sich wiederum auf spezifische Bereiche wie erneuerbare Energien.

- Engagement-Strategien gehen noch einen Schritt weiter, indem Investierende aktiv mit Unternehmen in den Dialog treten, um deren ESG-Leistungen zu verbessern.

- Impact Investing, die höchste Stufe des nachhaltigen Investierens, zielt darauf ab, neben finanziellen Renditen auch messbare positive soziale und ökologische Wirkungen zu erzielen.

Rolle und Bedeutung von Impact Investing

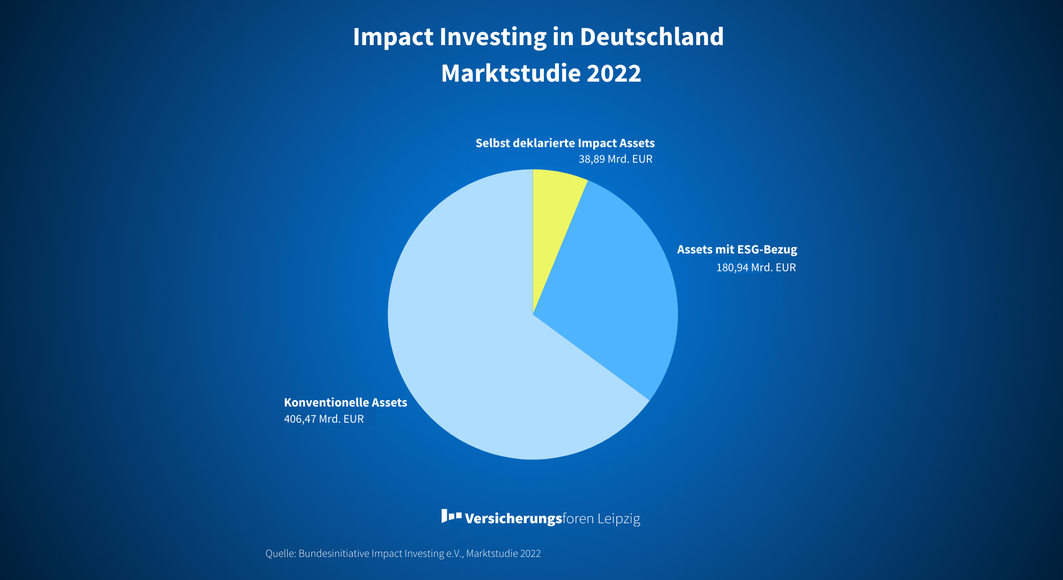

Impact Investing hebt sich durch eine gezielte Erzeugung positiver Auswirkungen von anderen Investitionsstrategien ab. Es geht darum, Investitionen zu tätigen, die einen messbaren sozialen und ökologischen Mehrwert bieten. Hier wird, wie von der „Bundesinitiative Impact Investing“ vorgeschlagen, zwischen wirkungskompatiblen (engl. impact-aligned) und wirkungseffektiven (engl. impact-generating) Investitionen unterschieden. Eine Investition ist wirkungskompatibel, wenn sie klar an Nachhaltigkeitszielen ausgerichtet ist und einen wesentlichen, aber nicht direkt messbaren Beitrag zur Erfüllung dieser Ziele leistet. Wirkungseffektiv sind Investitionen dann, wenn Investierende einen aktiven und messbaren Beitrag zur Zielerreichung beisteuern. Diese Form betont die Bedeutung der „Zusätzlichkeit", also den tatsächlichen Einfluss eines Investments.

Die sehr breit zu fassende Dimension „Zusätzlichkeit“ kann durch fünf Merkmale weiter geschärft werden:

- Intentionalität: Das Investment soll bewusst mit der Absicht zur nachhaltigen Transformation von Wirtschaft und Gesellschaft beitragen.

- Zusätzlichkeit: Das Investment muss einen signifikanten und nachweisbaren positiven Einfluss, beispielsweise auf die Sustainable Development Goals (SDGs) oder die EU-Taxonomie, aufweisen. Wobei auch potenzielle negative Auswirkungen berücksichtigt werden müssen.

- Wirkungskanäle: Es sollte klar erläutert werden, wie das Investment (direkt oder indirekt) positive Effekte erzielt.

- Messbarkeit: Der positive Effekt muss anhand messbarer Kriterien wie den SDGs, der EU-Taxonomie oder Governance-Kriterien nachgewiesen werden.

- Transparenz: Es muss offen und transparent über den positiven Einfluss des Investments berichtet werden.

Praktische Umsetzung und bevorzugte Assetklassen beim Impact Investing in Versicherungen

Nicht alle Assetklassen eignen sich gleichermaßen für Impact Investing. Eine Befragung im Jahr 2023 hat gezeigt, dass die bevorzugten Assetklassen für Impact Investments Infrastruktur und Aktien sowie Immobilien, Venture Capital und Private Equity sind. Traditionell werden im Impact Investment illiquide Anlagen präferiert.

Direkte Investitionen in Infrastruktur liegen auf der Hand, da Investierende direkten Einfluss darauf nehmen können, wie das Geld verwendet wird. Aber auch Aktien und Anleihen von börsennotierten Unternehmen kommen häufig in Frage. Um hier tatsächlich einen positiven Hebel nutzen zu können, ist es wichtig, sich bei den Aktionärsversammlungen einzubringen und nachhaltige Entscheidungen voranzutreiben. NGOs wie ShareAction haben es sich zur Aufgabe gemacht, zu analysieren, wie verschiedene Asset Manager auf den Aktionärsversammlungen abstimmen und bewerten diese Entscheidungen nach ESG-Kriterien. Auffällig ist, dass europäische Asset Manager im Vergleich zu US-amerikanischen Asset Managern in der Bewertung durch ShareAction deutlich besser abschneiden.

Konkrete Beispiele für Impact Investing können sein: Bau von Krankenhäusern, Investitionen in erneuerbare Energien, Bereitstellung von bezahlbarem Wohnraum, Investitionen in Zukunftstechnologien, die z.B. auf den Klimawandel reagieren oder Investitionen in Infrastruktur, die Versorgungsengpässe beseitigt.

Impact Investing in der Versicherungsbranche – worauf kommt es an?

Mit dieser Frage haben sich Niklas Krämer (Finance4Future und wertWende GmbH) und Matthias Warmuth (Versicherungsforen Leipzig, Kompetenzfeld Kapitalanlagemanagement) in einer Ausgabe des Lunchtalk-Formats des Center for Sustainable Insurance beschäftigt (Hier die komplette Ausgabe nachschauen).

Ihr Fazit: Impact Investing erhält derzeit viel Aufmerksamkeit, wird in der Praxis jedoch oft noch nicht konsequent umgesetzt. Das gilt insbesondere für große Kapitalsummen. Für die Versicherungswirtschaft ist der Ansatz aber besonders relevant, da die im Zusammenhang mit dem Klimawandel auftretenden Risiken das Geschäftsmodell der Branche schon heute deutlich beeinflussen.

Interne Faktoren, wie eine klare Führungskultur und die Motivation der Mitarbeitenden, spielen eine entscheidende Rolle bei der Implementierung von Impact Investing in der Versicherungsbranche. Auch externe Faktoren, wie der Klimawandel und gesellschaftliche Stabilität, haben einen starken Einfluss auf die Grundlagen von Vermögen und Geldanlagen. Regulatorische Entscheidungen und die Nachfrage der Kundinnen und Kunden nach nachhaltigen Versicherungsprodukten beeinflussen ebenfalls die Ausrichtung der Investments.

Welche Möglichkeiten haben Versicherungsunternehmen, um einen Impact zu erzielen? Und welche Maßnahmen können einen besonders hohen Impact realisieren? Versicherer investieren häufig in festverzinsliche Anlagen, deren Wirkungsmechanismen komplex sind. Besonders in „undersupplied markets“ können Impact Investments einen bedeutenden Hebel schaffen. Im Anleihenbereich nannte Niklas als positives Beispiel „Sustainability-Linked-Bonds“, bei denen die Zinszahlungen an die Erreichung von Nachhaltigkeitszielen gekoppelt sind. Neben festverzinslichen Anlagen gebe es auch viel Potenzial bei direkten Investments in Privatmärkte wie Immobilien und erneuerbare Energien.

Impact Investing: Status quo und Ausblick

Impact Investing kann sich als komplexes und schwierig zu kommunizierendes Thema darstellen. Eine kurze Zusammenfassung reicht oft nicht aus, um die Abgrenzung zu anderen Anlagestrategien vollständig zu erklären. Um den Ansatz langfristig voranzutreiben, wird daher vor allem die Informationsvermittlung im Fokus stehen müssen. Auch umfassende Thematiken können gut durchdacht in kleine, für Social Media geeignete „Nuggets“ verpackt werden. Impact Investing wird seit etwas mehr als zehn Jahren intensiv erforscht, aber die praktische Umsetzung beginnt erst jetzt. Institutionelle Investierende sollten diese Möglichkeiten aktiv nachfragen und mitgestalten.

In eigener Sache

Mit unserer neuen User Group „ESG-Implementierung in der Kapitalanlage“ bieten wir einen Austauschkreis, der sich mit den Schwerpunkten regulatorische Vorgaben, Shareholder-Engagement, ESG-Risiken und alternativen Anlageklassen beschäftigt. Die User Group richtet sich an Fach- und Führungskräfte in den Bereichen Portfolio- und Risikomanagement sowie Nachhaltigkeit und ESG. Workshops und interaktive Formate fördern den Austausch, ergänzt durch wissenschaftliche Impulse. Das erste Arbeitstreffen findet am 7. und 8. November 2024 statt, eine Anmeldung ist jederzeit möglich. Mehr Informationen zur User Group unter User Group "ESG-Implementierung in der Kapitalanlage" | Versicherungsforen Leipzig

Für die Identifizierung und Förderung wirkungsvoller Investments kann die Vernetzung zwischen Investierenden sehr mehrwertig sein. Mit „Finance Connect“ treiben die Energieforen Leipzig die Finanzierung von Projekten zur Energie-, Wärme- und Mobilitätswende für Stadtwerke voran und unterstützen Versorgungsunternehmen bei der Suche nach neuen Finanzierungsmöglichkeiten. Versicherungsunternehmen profitieren hier von einem strukturierten Zugang zum fragmentierten Energiemarkt und einem breiten Portfolio an Investitionsmöglichkeiten.

Und ein weiterer Hinweis in eigener Sache: Die Versicherungsforen Leipzig erforschen derzeit in Zusammenarbeit mit der plenum AG den Status quo beim Thema Nachhaltigkeit in der Kapitalanlage mit Schwerpunkt auf Impact Investing. Die Ergebnisse der Studie werden im Herbst veröffentlicht.