Bancassurance – Der Türöffner zum Financial Home

Im Beitrag werden die Vorteile der Bancassurance diskutiert. Zudem wird geschaut, welche Schritte Banken und Versicherer zur idealen Kooperation gehen müssen.

Das Lied der sich stetig verändernden Kundenerwartungen in der digitalen Welt wurde schon oft gesungen. Weder die Versicherungs- noch die Bankenwelt bleiben davon verschont, sodass junge Menschen schon jetzt vormachen, was in Zukunft gang und gäbe sein wird: Eine Senacor-Studie sagt voraus, dass künftig 75 Prozent der Versicherungskunden hybride oder digitale Kanäle wählen. Für diejenigen, die die Kanäle der Zukunft bedienen wollen, können die Grundstrukturen von Bancassurance als Schlüssel dienen, um schlussendlich die Tür in eine Welt völlig neuer Dimensionen weit aufstoßen zu können.

Wer heutzutage eine Versicherung abschließt, findet sich häufig in folgendem Szenario wieder: Der Versicherer legt einem eine praktische App ans Herz und nach Download und Registrierung verschwindet die App schnell in den Tiefen des Ordner-Sumpfes des Smartphones. Dann folgt nach einem Jahr ein Schaden, bei dem die App plötzlich wieder relevant wird. Nach einem mühsamen Suchprozess findet der Nutzer zwar die App, doch schon erscheint das nächste Problem: Passwort vergessen. Versicherer stehen vor der großen Herausforderung, digitale Kanäle bedienen zu müssen, die Kunden nur selten gebrauchen.

Dabei könnte es doch so viel einfacher sein: Der Mensch, der ein Haus bauen will, entscheidet sich für einen Kredit. Sobald die Bank seines Vertrauens diesen genehmigt, folgt gleich die Lebens-, Wohngebäude sowie Hausratsversicherung und gleich hinterher wird eine Arbeitsunfähigkeitsversicherung mit einem Rechtsschutz empfohlen. Dann die Frage: „Rechtsschutz? Brauche ich den wirklich?“. Direkt wird der Berater eingeschaltet und hilft bei der Entscheidung. Vor dem Hausbau geht es noch schnell in den Urlaub, die Finanzierung der Reise erfolgt in Raten und auf dem Bildschirm erscheint sofort die Empfehlung für eine Reiserücktrittsversicherung. Oder einfach gesagt: Alles aus einer Hand anbieten – genau das, was sich Kunden von hybriden und digitalen Kanälen versprechen.

Warum Versicherer von Bancassurance profitieren

Was hier deutlich wird: Produkte von Versicherern und Bankern liegen häufig so nah beieinander, dass die Verschmelzung beider Welten auf der Hand liegt. Sie sind ideal positioniert, um die Kundenerwartungen nicht nur zu erfüllen, sondern sogar zu übertreffen. Das Zauberwort heißt: Bancassurance. Wer den Grundstein dafür legt, schafft eine Welt völlig neuer Dimensionen. Der gemeinsame Datenschatz und technologische Möglichkeiten öffnen die Tür für ein Financial Home, das all das abdeckt, was Kunden brauchen. Plötzlich können Versicherer digitale Kanäle bespielen, indem sie ihre Produkte sinnvoll im Online Banking präsentieren und auch offline in der Bankfiliale beim Kunden präsent sind. Und auch für Banken ist ein derartiges Modell hochinteressant, da sie in einer Phase stark sinkender Zinserträge von Dienstleistungs- und Provisionserträgen profitieren.

Wer sich für den Bancassurance-Weg entscheidet, blickt auf eine omnikanalfähige Welt, in der Bank- und Versicherungsprodukte maximal ineinander integriert sind. Bei Abschluss eines Bankprodukts erscheint noch im Beratungs- oder Antragsprozess das passende Versicherungsangebot mit nur einem Klick und gleichzeitig erhöht sich die Frequenz der Touchpoints mit dem Kunden, die Versicherern sonst fehlen. Hierfür geben Kunden auch gerne ihre Daten preis, wie eine Studie über den jungen Versicherungskunden 2025 von Senacor verrät. Somit können die Daten nach Kundenfreigabe für alle Beteiligten sichtbar sein und für ein optimales Erlebnis verschmelzen die Prozesse so ineinander, dass der Kunde selbstständig zwischen den Services hin und her wechseln kann - egal, ob er Self-Service bevorzugt, sich in einem Gespräch mit einem Bankberater per Telefon oder Video-Call unterhalten will oder das Gespräch in der Filiale vor Ort sucht. Damit das gelingt, wird der Bankberater selbstverständlich maximal systemseitig unterstützt, sodass er zu jeder Zeit den Kunden optimal beraten kann.

Klingt soweit alles super. Doch Grundvoraussetzung dafür sind: Ein ausgezeichneter Datenhaushalt und eine passende IT-Struktur. Hier lautet bei Versicherern und Banken die Einschätzung aber häufig: Fehlanzeige. Aktuelle Bancassurance-Modelle sind meist nicht digital oder fußen auf einer tiefen prozessualen Integration. Will sich einen Versicherer in ein Banksystem integrieren, sorgen häufig monolithische Strukturen dafür, dass sich aus einer hoffnungsvollen Chance schnell ein mühsamer, kräftezehrender und teurer Akt entwickelt. Versicherer müssen daher zunächst die Grundlagen schaffen, um schlussendlich von den Vorteilen der Bancassurance - und schließlich noch weit darüber hinaus - profitieren zu können.

Wie Versicherer sich auf die Kooperation vorbereiten

Der erste Schritt zur effizienten IT-Infrastruktur liegt darin, eine monolithische Grundstruktur in eine modulare zu verwandeln. Das erlauben (Near-)Real-Time-Prozesse und mithilfe moderner Schnittstellen (API) lässt sich die neue Struktur flexibel mit anderen verbinden – sowohl von der Versicherung in die Bank als auch andersherum. Dadurch erhöht sich die Attraktivität eines Versicherers gegenüber Banken und hilft zugleich, die spätere Kooperation sowie Integration mit der Bank so reibungslos wie möglich zu gestalten.

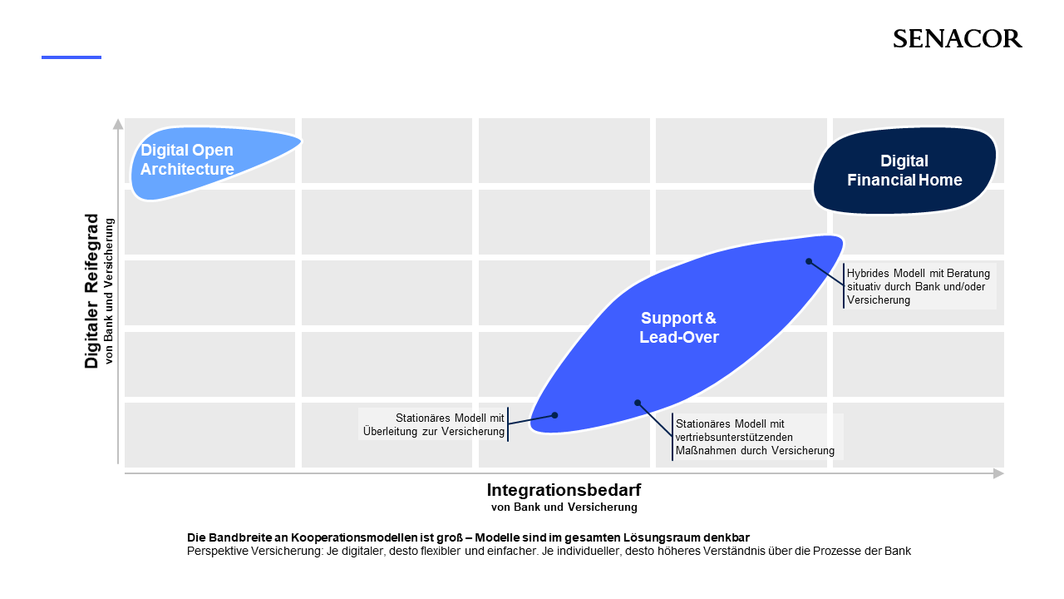

Sobald eine Kooperation als Ziel im Raum steht, geht es nun darum, wie tief und auf welcher Art sie zustande kommt. Die mögliche Bandbreite dabei ist enorm. Eine vollumfängliche Integration mit bestens digitalisierten Prozessen und einem Financial Home als großes Ziel vor Augen, schließt eine exklusive Kooperation mit ein. Allerdings sind auch Modelle mit Überleitung zum geeigneten Zeitpunkt von Bank zu Versicherung, egal ob online oder offline, möglich, ebenso wie eine Open-Architecture-Lösung. Verschiedenste Faktoren bestimmen letztendlich, welche Lösung in Frage kommt.

Kann die Versicherung selbstständig und zielgenau auf vielversprechende Bankkunden mit dem idealen Angebot zum idealen Zeitpunkt zugehen? Wer berät den Kunden bei Versicherungsfragen? Macht das der Bankberater selbst? Kann er sich Hilfe bei einem Versicherungsexperten in der Filiale holen oder holt er ihn per Video-Call dazu? Und wer übernimmt die Unterstützung des Kunden, wenn er eine Police digital abschließt? All das geht zugleich mit der Frage einher, wem letztendlich welche Daten gehören. Greift der Versicherer auf die kompletten Daten der Bank für Analysen und Produktgestaltung zu oder behält jeder seine Kundendaten und spielt sie sich gegenseitig anonymisiert zu? Sowohl für Kooperationstiefe als auch für die Datenfrage muss eine Lösung gefunden werden, die beide Seiten zufrieden stellt. Somit steigt die Chance auf eine saubere Datenschicht durch die Auflösung der Datensilos, die bei Bancassurance-Modellen häufig noch zum Alltag gehören. Davon profitieren nicht nur Versicherer und Bank, sondern auch der effektiv beratene Kunde.

Das Fundament für den Erfolg ist dann geschaffen, wenn das strategische Commitment von Bank und Versicherung steht. Nun muss der Versicherer entscheiden, mit welchen Produkten und Prozessen er in das Bankangebot einsteigen möchte. Dabei ist Vorsicht geboten, denn nicht jedes Produkt eignet sich gleich gut. Wichtig ist, dass die Produkte einfach, sowie omnikanalfähig sind und zur Vervollständigung der Bankprodukte dienen können.

Der Eintritt in eine Welt voller neuer Möglichkeiten

Je simpler das Produkt und je einfacher die Bedienung des Prozesses, desto besser. Denn stets im Hinterkopf zu behalten ist die Tatsache, dass der Kunde möglichst viel auf digitalem Weg umsetzen will. Ein langwieriger Prozess mit zu langen Klickfolgen verhindert einen Produktabschluss. Gleichzeitig soll ihn ein Experte bei schwierigen Fragen unterstützen. Jederzeit muss also der Bank- oder Versicherungsberater in den Vorgang eingreifen können, reibungslos den bisherigen Prozess des Kunden verstehen, die Beratung direkt übernehmen und im nächsten Schritt unkompliziert lösen können. Das erhöht die Kundenzufriedenheit genauso wie die Bereitschaft eines Filialmitarbeiters, Versicherungsprodukte zu vertreiben. Die Prozesse für den Kunden auf dem Laptop oder Smartphone, wie auch für den Bankberater in der Filiale, sollten dementsprechend möglichst einfach und identisch sein.

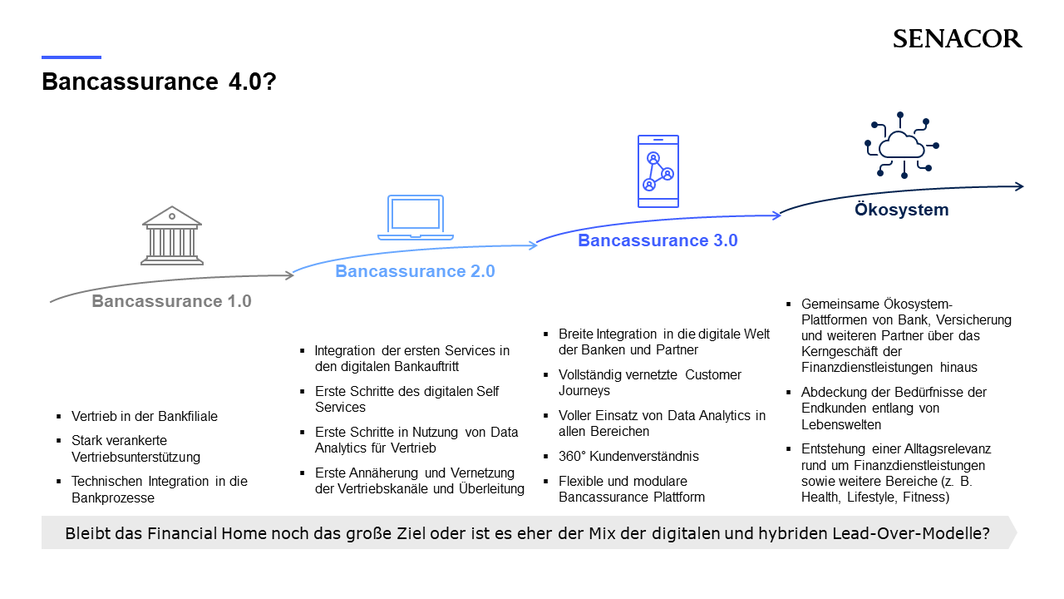

Nachdem die Grundlagen geschaffen sind, ist alles bereit für eine Vernetzung von Versicherer und Bank – zum Vorteil für alle Beteiligten. Der Kunde bekommt im Zielbild das Financial Home, mit dem er alle Finanzbelange aus einer Hand abwickeln kann, der Versicherer profitiert von der erhöhten Schlagzahl an Berührungspunkten mit dem Kunden und der Bankberater verdient an der Provision der Abschlüsse. Wenn der Versicherer über die Türschwelle für neue Bancassurance-Modelle wandert, erkennt er nun, dass er eine völlig neue Welt betritt. Auf einmal ergibt sich für ihn die Möglichkeit, in neue Ökosysteme einzusteigen und dem Kunden auf ganz anderen digitalen Kanälen zu begegnen.

Nehmen wir das Beispiel des Ticketverkäufers: Der Mensch, der sich den Traum ermöglicht, sein Musikidol live in Paris singen zu hören, braucht für das Ereignis seines Lebens nicht nur eine Reiserücktrittsversicherung für seinen Flug und Hotel, sondern auch die Versicherung für die teuer erstandenen Tickets. Da die Konzertkarten ordentlich auf die Geldbörse der Person drücken, möchte er gerne auf ein „Buy-now-pay-later“-Angebot zurückgreifen. Ebenso darf eine Unfallversicherung nicht fehlen, sollte etwas auf der Reise schiefgehen. All das kann der transformierte Versicherer in Zusammenarbeit mit der Bank nun liefern und sich vor allem problemlos in das Ökosystem des Ticketanbieters integrieren – sowohl digital als auch hybrid. Vielleicht sprechen wir hier schon bald von Bancassurance 4.0.