Welche Chancen und Risiken ergeben sich aus der Corona-Krise für Versicherer im Gewerbekundenmarkt?

Im Beitrag geht es um die Auswirkungen der Corona-Krise auf die Gewerbekunden der Versicherer und was dies für die Versicherer bedeutet.

Weiterhin beeinflusst die Corona-Krise den Alltag und die Arbeitswelt in Deutschland. Auch Gewerbetreibende sind zum Teil weiter massiv von den Auswirkungen der Corona-Krise betroffen: Lieferengpässe, erschwerte Arbeitsbedingungen aufgrund der Corona-Arbeitsschutzverordnung und vor allem eine schwer absehbare Entwicklung des Nachfrageverhaltens, machen das Umfeld herausfordernd. Aber Unternehmen haben auch gelernt, die Auswirkungen für ihr Geschäft besser abzuschätzen. So zeigt sich bei der Einschätzung der Auswirkung von Corona auf das eigene Unternehmen im Vergleich zum Vorjahr eine deutliche Erholung. Deutlich weniger Unternehmen sehen sich durch Corona in ihrer Existenz bedroht. Dies ergab eine repräsentativen Marktstudie der MSR Consulting Group, bei der über 2.200 kleinere und mittlere Unternehmen (KMUs) mit bis zu 50 Mitarbeitern befragt wurden.

So wirkt sich die Pandemie auf die Gewerbetreibenden aus

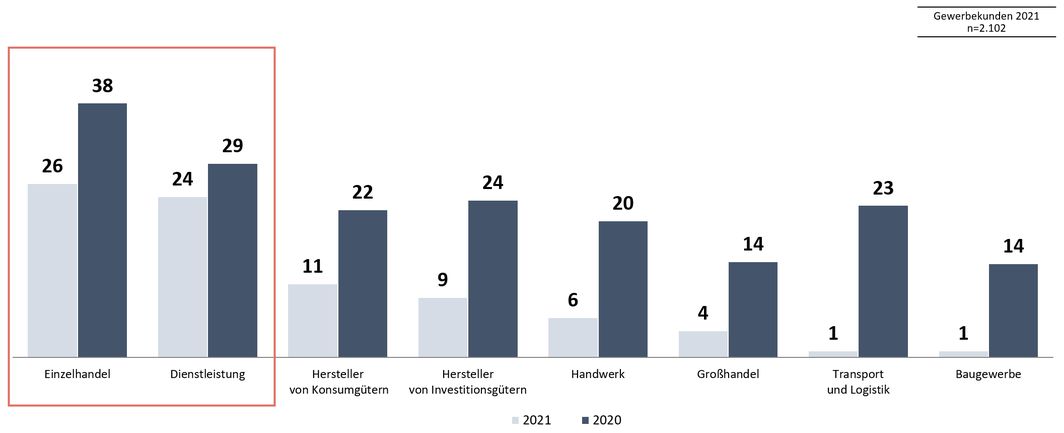

Gaben 2020 noch 28 Prozent der Gewerbekunden an, dass ihr Unternehmen von den Folgen der Corona-Pandemie bedrohlich oder existenzbedrohend betroffen sei, waren es 12 Monate später nur noch 15 Prozent. Auch in den am stärksten betroffenen Branchen, dem Einzelhandel und Dienstleistungen, zeichnet sich eine Entspannung ab. Jedoch bleiben die Anteile der bedrohlich oder existenzbedrohend betroffenen Unternehmen in diesen Branchen mit 26 Prozent (Einzelhandel) und 24 Prozent (Dienstleistung) weiterhin sehr hoch. Branchenunabhängig sind insbesondere die Kleinstunternehmen mit bis zu fünf Mitarbeitern stark betroffen (20 Prozent). Von den größeren Unternehmen mit 21 bis 50 Mitarbeitern gibt nur noch jedes 20. an, bedrohlich oder existenzbedrohend von der Corona-Pandemie betroffen zu sein.

Betroffenheit durch die Corona-Pandemie

Wie wirkt sich die anhaltende Krise auf die Kundenbeziehungen von Versicherern aus?

In den letzten Jahren ist die Zufriedenheit der Gewerbekunden mit ihrem Versicherer von Jahr zu Jahr gestiegen. Diese Dynamik ist aktuell ausgebremst, das hohe Niveau der Vorjahre konnte jedoch gehalten werden.

Anlassbezogene Geschäftsvorfälle wie Schadenfälle oder Neuabschlüsse sind rückläufig. Das Informationsbedürfnis der Kunden ist dagegen hoch. Vier von zehn Gewerbekunden haben aktiv nach Informationen gesucht.

Im gewerblichen Bereich ist die Nähe zum Berater typischerweise sehr hoch. Im letzten Jahr gaben noch 80 Prozent der Kunden an, dass sie im letzten Jahr Kontakt zu ihrem Berater hatten. Dieser Anteil ist auf 73 Prozent gesunken. Insbesondere die persönlichen Kontakte sind zurück gegangen. Trotzdem ist die Zufriedenheit mit dem Berater gestiegen. Der Berater erweist sich als Stütze in unsicheren Zeiten und nutzt offensichtlich den gewährten Handlungsspielraum, um die Kunden zu unterstützen. Dies resultiert unter anderem in einer gestiegenen Zahl an Vertragsänderungen. Dabei wurde bereits bei acht Prozent der Gewerbekunden eine Videoberatung durchgeführt.

Der Rückgang der persönlichen Kontakte und die Möglichkeit der digitalen Beratung führen bei den Gewerbekunden zu einer höheren Offenheit für die Beratung durch andere Versicherer. Hier gilt es je nach Strategie, den Bestandskunden wieder stärker an sich zu binden oder aber, die sich ergebenden Chancen im Rahmen der Neukundengewinnung zu nutzen.

Dabei ist zu beachten, dass mit Abnahme von Kontakten und insbesondere auch emotionalisierenden Erlebnissen, Preis und Produktangebot stärker in den Fokus gerückt sind. Ihre Bedeutung ist im Rahmen der Corona-Krise gestiegen.

Digitalisierung und Homeoffice erhöhen Bedarf nach Absicherung von Cyber-Risiken

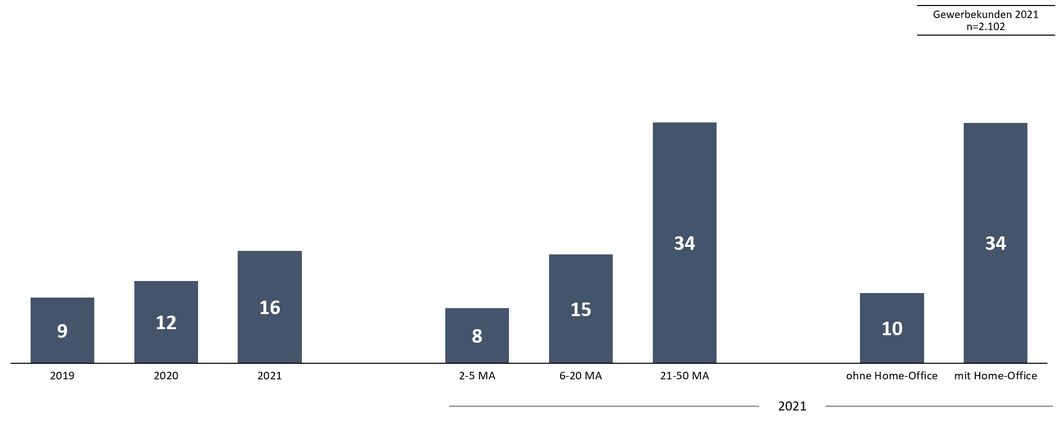

Viele Unternehmen haben sich umgestellt und bieten ihre Produkte nun auch digital an. Das Thema Digitalisierung ist also auch bei den kleinen und mittleren Unternehmen verstärkt angekommen. Damit verbunden ist ein Anstieg der Durchdringung der Gewerbekunden mit Cyber-Versicherungen zu beobachten. Von 2019 bis 2021 stieg der Anteil der Unternehmen mit einer solchen Police von neun Prozent auf 16 Prozent.

Corona hat für eine fundamentale Veränderung der Arbeitswelt gesorgt: So hat u.a. die Verbreitung von Homeoffice-Arbeitsplätzen deutlich zugenommen. 2020 boten bereits 20 Prozent der befragten Unternehmen ihren Mitarbeitern eine Homeoffice-Regelung an. 2021 stieg dieser Anteil nochmals auf 25 Prozent. Damit ergeben sich neue Potenziale für Versicherer, denn gerade die Unternehmen mit Homeoffice-Regelung sind auch offen für die Absicherung von Cyber-Risiken. Bereits jedes dritte Unternehmen mit Homeoffice-Regelung besitzt eine Cyber-Versicherung.

Es zeigt sich immer mehr, wie wichtig eine entsprechende Absicherung ist. KMUs geraten zunehmend in den Fokus von Hacker-Attacken. Fünf Prozent der befragten Gewerbekunden hatten innerhalb der letzten zwei Jahre einen Schadenfall in der Cyber-Versicherung. 2020 betrug dieser Anteil lediglich ein Prozent.

Dem gegenüber steht allerdings weiterhin ein hoher Aufklärungsbedarf. Die Risikoeinschätzung der potenziellen Kunden, deren Berater das Thema schon einmal angesprochen hat, ist fünfmal höher als die der Gegengruppe.

Besitzer einer Cyber-Police

Wer nah am Kunden ist, kann also Chancen nutzen. Gerade für Produkte wie Cyber- und auch Rechtsschutzversicherungen, die im Zuge der Corona-Krise ebenfalls an Bedeutung gewonnen haben, entwickelt sich eine neue Sensibilität. Wer es in diesem Umfeld versteht, was der Kunde erwartet und sein Angebot daran ausrichtet, wird erfolgreich sein.